1. 历经辉煌与波折,吹响复兴号角

古井贡酒为中国老八大名酒,起源于明代正德十年(公元 1515 年)的公兴槽坊,坐落在历 史名人曹操与华佗故里、世界十大烈酒产区之一的安徽省亳州市。1996 年实现上市,也是 中国首家同时发行 A、B 两支股票的白酒类上市公司。公司以“桃花曲、无极水、九酝酒法、 明代窖池”酿造优良品质,产品“色清如水晶、香纯似幽兰、入口甘美醇和、回味经久不息” 的特点鲜明。

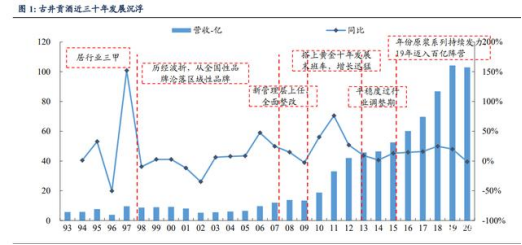

回顾公司的发展历程,历经辉煌与波折:1)88 年在白酒行业市场化大背景 下公司提出“降度降价”策略,顺利度过行业寒冬。2)90 年开始多元化发展,弱化白酒主业 发展,20 世纪初,在改制失败、税务风波等负面信息影响下,古井陷入深度调整期。3) 2007 年新任管理层上任,针对组织架构、产品结构、渠道打法等进行了全面整改,由此奠 定了古井后续的快速发展。公司在 2019 年营收首次突破百亿大关,展望十四五,产品提前 卡位尽享省内消费升级红利,省外高举高打有望持续突破,向双百亿进发。

1.1. 1958-2007:一波多折,发展掉队

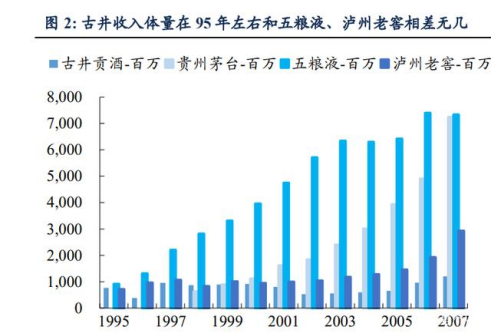

1958-1997:老八大名酒,历史辉煌。古井贡酒前身为亳州古井酒厂,成立于 1958 年,于 1959 年改制为国营企业,60-80 年代古井四次蝉联全国名酒评比,具有“酒中牡丹”的美誉, 品牌底蕴深厚。80 年代末,白酒行业面临计划经济向市场经济转型,同时国家提出整治和 限制政府白酒消费,白酒行业面临动荡及发展抉择。时任厂长的王效金果断提出“降价降度” 策略,顺利度过行业寒冬,公司在 90 年代末达到发展高峰,96 年实现国内白酒行业首家 A/B 股上市,97 年古井利润近 2 亿元,稳居行业前三甲。

1998-2007:多元化布局失利,改制一波三折,发展掉队深陷调整期。90年代始,古井贡酒 便在王效金的主张下开启多元化战略,20 世纪初,古井集团旗下公司已达 30 家,涉及葡萄 酒、啤酒、矿泉水等近 20 个细分行业,盲目多元化下,白酒主业被弱化。与此同时,97 年 亚洲金融危机爆发,宏观大环境急转直下。

“降价降度”策略的后遗症也逐步显现,21 世纪 初,公司主销的产品仍为 30-40 元左右的大流通产品并且长期运作买断产品,产品线混乱 并且中高端产品的缺失导致消费者品牌价值感低,进一步降低了白酒业务的竞争力。虽然当时古井已成了家喻户晓的白酒品牌,但由于未及时跟随白酒行业消费升级的步伐,在宏 观环境及微观管理均恶劣的环境下,古井业绩开始走下坡路,发展逐步掉队。

祸不单行, 公司在 2005 年陷入税务风波,被责令补缴 02、03 年企业所得税,03-04 年公司出现连续亏 损,一度面临退市风险。公司的改制之路也是一波多折,2002 年,王效金试水 MBO 改制, 计划由员工及管理层持有剥离不良资产后的 40%股权,转售余下 60%国有股,中途却因股 权分配意见不统一导致计划流产,2005 年亳州政府再次发起改制,并于 07 年确定泰国酿酒 公司香港子公司 IBHL 为中标候选人。但由于王效金等原领导班子的出局,导致改制再次 失败。

高层动荡,王效金时代落幕。回顾古井 2007 年以前的发展,所谓“成也萧何,败也萧何”。 王效金于 85 年进入古井酒厂,大刀阔斧进行改革,广纳人才,89 年提出的“降价降度”策略 更是一度带领古井率先走出行业寒冬,进入到行业前三甲的发展巅峰期。但不论是“降价降 度”还是后续的多元化发展战略,也为古井 20 世纪初的发展埋下了巨大的隐患,内忧外患 下,古井亦深陷调整期。2007 年,王效金因涉嫌违纪问题被带走审查,多位高管亦牵涉其 中。至此,王效金时代宣布落幕。

1.2. 2007-2009:全面整改,推出年份原浆

新任管理层力挽狂澜,开启复兴之路。高层动荡后,公司新任领导班子于 2007 年起相继走 马上任,多为销售、生产等基层出身,同时对于古井后续发展影响巨大的曹杰、梁金辉等 人也于当年进入董事会。其中曹杰于 08 年起开始担任股份公司的董事长,负责股份公司的 运作,并聘任素有“西北少帅”美名的刘敏担任公司总经理。两人携手从产品结构、组织架 构、营销模式等对古井进行全方位的梳理,并提出了“聚焦产品、聚焦区域、聚焦营销”的 打法。回顾来看,2007-2008 年的全面改革影响深远,为古井的复兴之路奠定了坚实的基础。

聚焦主业,推出年份原浆战略单品

收缩多元业务,聚焦白酒主业。新任管理层曹杰等人上任之后,提出了“回归白酒主业”的 “回归与振兴”发展战略,随后相继剥离了葡萄酒、塑胶、农产品、包装品、老八大酒业等 多元化业务及亏损资产,轻装上阵集中资源聚焦白酒主业的发展。08 年起,公司白酒业务 收入不断提升,集中资源聚焦白酒主业指引复兴之路正确的方向。

推出核心产品年份原浆,重塑品牌价值。在提出聚焦白酒主业的基础上,新任管理层更进 一步提出“回归高端市场,回到历史辉煌位置”的发展战略,08 年起,新任的领导班子大规 模清理非主流和低档白酒产品,并于当年推出战略单品年份原浆,定位中高端,提炼出古 井贡酒所独有的桃花曲、无极水、明窖池、九酝酒法和高科技五大核心理念,辅以品牌宣 传活动,逐步重塑古井品牌价值。而在具体的产品系列上,古井在 08-10 年相继推出了“古 5、古 8、古 16、古 20、古 26”系列产品,布局 120元以上的价格带,并在 09年推出献礼版 卡位当时安徽省内主流价格带(百元以下)。年份原浆系列定价主要集中在 100-400 元左右, 错开了与茅五泸等高端酒的直面竞争,而面对省内主要的竞争对手口子窖和迎驾贡,古井 在品牌形象等方面形成差异化竞争。回顾来看,年份原浆系列成功的原因 1)顺应了白酒黄 金十年量价提升的行业趋势,为古井搭上白酒黄金十年末班车奠定了产品基础;2)新任管 理层在产品战略上更加聚焦,避免了 2003 年以来在产品定力上不足导致的失败。

调整渠道模式,实现深度分销

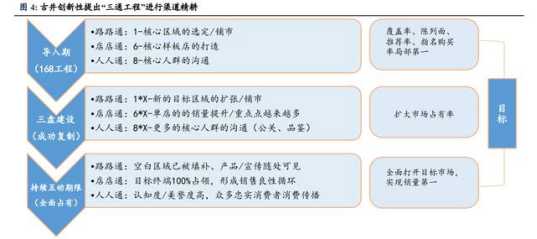

渠道实现扁平化管理,“三通”工程推动渠道下沉。渠道端,古井采用半控价模式进行市场 运作,由办事处和经销商共同运作渠道终端,并且在重点或者优势市场(例如合肥)设立 直销公司,由厂家直接掌握核心终端,对终端实现更加精准的投放。与裸价模式相比,由 厂商主导的半控价模式更容易着眼于市场的长期发展。徽酒素来以渠道运营见长,后“盘中 盘”时代面对酒店终端竞争激烈的态势,古井构建了“团购+烟酒店+酒店”的三盘互动的策略, 并创新性提出了“路路通、店店通、人人通”的“三通”工程,即小区域、高占有,在选定的 区域内集中资源,建立规划、执行、督导三位一体的执行体系,以期在局部区域率先达成 产品陈列面最大化、推荐率最大化、消费者指名购买率最大化,随后由点及面,扩大市场 占有率,最终目标实现销量第一。回顾来看,这一轮改革中,古井对渠道采用了更加扁平 化的管理,加强了对终端市场的掌控和推广力度,在下沉中配合“三通”工程,实现了系统 化的渠道打法,对主导产品形成了较为强大的渠道推力。

调整组织结构,引入战略投资

精简员工队伍,提高薪资待遇。管理层上任后确立了组织结构要以客户和服务为导向的核 心理念,调整了内部组织结构包括酿酒生产结构、营销组织结构等,并进行了人员精简。 至 2008 年,员工总数缩减至 3790 人。并且推行了以业绩为导向的绩效管理制度,招聘采 用公开形式,盘活内部人员,重视员工薪酬和福利待遇,员工薪酬水平得到提升。同时在 理顺劳动关系的基础上,对全体员工实施了国有身份买断,进一步激发了员工活力,为公 司长远发展奠定了良好的用人机制。

引入战略投资,完善治理结构。2009 年之前,古井集团始终由亳州市人民政府全资控股、 实际控制,04、07 年公司曾两次试图改制,但均以失败收尾。2009 年 7 月,亳州市国资委 成功将其持有的集团 40%股权转让给上海浦创,至此古井告别了国有全资控股,股权结构 得到改善。此次改制中,管理层、员工、经销商等均相应实现持股,机制运营更加灵活, 员工的积极性与凝聚力也大大提升,治理结构更加完善。(报告来源:未来智库)

1.3. 2010-至今:强势回归,迈向百亿阵营

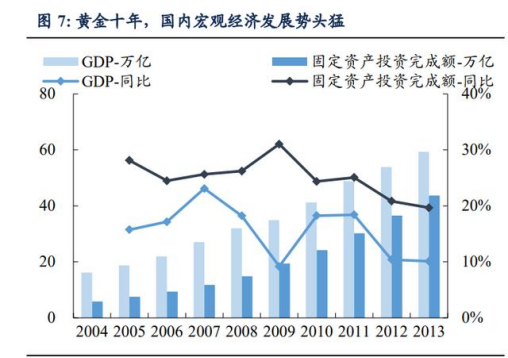

2010-2011:搭上行业十年末班车,全面整改后业绩拐点来临。2003 年中国加入 WTO 之后, 国内经济迎来高速增长,在基础建设及政商活动活跃的拉动下,白酒行业迎来量价齐升的 黄金十年,许多优秀白酒企业抓住行业十年大发展机遇规模体量实现快速提升。而对于古 井而言, 2007 年之前公司陷在多元化、改制及税改风波中,错失了白酒黄金发展十年的起 步期。但经过 2007 年的全面整改之后,战略单品年份原浆系列卡位精准,古井搭上了黄金 十年大发展的末班车,在扁平化管理及三通工程的推动下,渠道快速放量。体现在业绩端, 经历了 2007-2009 年的深度调整期,10-12 年古井业绩实现高增长,并于 2011年营收规模重 新占据省内老大地位,也于当年,07 年进入董事会的梁金辉担任公司总经理一职,古井开 启梁金辉时代。

2013-至今:古井平稳度过行业调整期,2019 年迈入百亿阵营。13-15 年,白酒行业受三公 政策调整进入深度调整期,白酒消费逐步由政务消费转向大众和商务消费,高端白酒纷纷 承压,但在此轮整风运动中,古井领导人坚守保价策略,发力淡雅、老贡酒等低端产品, 聚焦资源稳价中高端的年份原浆系列,凭借献礼版、古 5 等年份原浆产品的强劲表现平稳 穿越周期。在 16 年之后,随着白酒行业逐步企稳, 古井凭借年份原浆系列提前精准培育价 格带继续高速增长。于同年,古井成功控股武汉黄鹤楼酒业,并与其签订业绩对赌协议,17-19 年业绩对赌均完成,古井也于 19 年营收首次突破百亿。但由于 2020 年新冠疫情在武 汉突然爆发,导致黄鹤楼当年业绩有所承压,考虑到疫情不可抗因素的影响,业绩对赌目 标顺延一年。2021 年,古井完成了对省内名酒明光酒业 60%股权的收购,明光酒业以独特 的绿豆香型著称,当前的体量预计在 3-4 亿左右,两者的牵手预计进一步稳固古井省内白 酒龙头的市场地位。

2. 老八大名酒,渠道运作能力强

2.1. 品牌底蕴深厚,高举高打提升价值感

老八大名酒基因深厚,品质优越。古井贡酒的历史悠久,其渊源可追溯到公元 196 年曹操 将家乡亳州产的“九酝春酒”和酿造方法进献给汉献帝刘协,此后一直作为皇室贡品,贡酒 美名由此而来,“九酝酒法”也被吉尼斯认证为目前世界上现存的最古老的酿酒方法。凭借 “色清如水晶、香纯似幽兰、入口甘美醇和、回味经久不息”的独特风格,古井贡酒于 1963 年首获“中国名酒”称号,成为老八大名酒之一,随后三次蝉联。2016 年,公司战略并购湖 北名酒黄鹤楼酒业,成为与洋河比肩的市场上唯二的双名酒品牌的企业。2021 年,古井与 明光形成战略合作,成为拥有“三个品牌”“四种香型”“三地产区”的中国名酒企业。

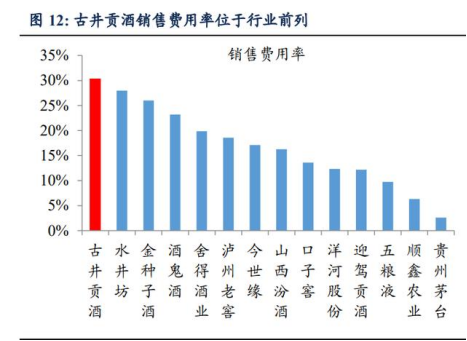

营销投放高举高打,品牌价值提升显著。公司在 90 年代“降度降价”的策略下品牌价值感一 度被拉低,随着 2007-2008年新一任管理层上任,明确“回归高端白酒”的发展战略下,古井 采用高举高打的营销模式,自 2009 年起就大幅提升营销费用,与同行进行对比,公司的销 售费用率位居行业前列。具体在广告形式,古井自 2016 年至今已连续六年赞助春晚,并在 行业内开启高铁车身广告先河,同时连续四届冠名世博会等等,广告的高举高打可见一斑。 经过十余年品牌的大力运作,古井高端名酒的品牌形象持续深入消费者心智,品牌价值持 续提升。在 2021 年“华樽杯”品牌价值评选中,古井贡酒位列白酒品牌第四,仅次于茅台、 五粮液、泸州老窖,营销的高举高打铸就了品牌的高墙。对于目前的古井而言,地位虽不 能与 90 年代巅峰时期相比,但品牌底蕴犹在,品牌知名度在高举高打中持续提升,品牌仍 具备较高势能。

2.2. 新品培育打法体系化,持续迭代接力成长

古井产品运作能力强,核心单品持续迭代顺应主流消费带。古井的复兴之路年份原浆可谓 立下了汗马功劳,探究其中核心的原因,1)产品体系完整卡位清晰,其中古 5、献礼定价 百元上下,2011-2015 精准卡位安徽主流消费价格带,实现持续放量,古 8 卡位 200-300 元 (批价),承接消费升级后当前安徽省内的主流消费,古 16 卡位 300-400 元(批价),古 20 卡位 400-600 元(批价),定位次高端,而古 26+年三十则作为形象产品。2)产品运作策略 精准,领导班子对于省内主流消费价格带跃迁嗅觉敏锐,通常提前 2-3 年进行相应产品卡 位,聚焦品牌推广等资源对后续主推产品进行培育。年份原浆系列刚推出时,古 5 相对当 时主流价格带定价过高,随即公司推出献礼版进行补充,并聚焦资源推广献礼,10 年前后 献礼开始快速放量,到 13 年左右安徽省内百元价格带兴起,公司聚焦资源由献礼版向古 5 倾斜,实现了产品的向上迭代,目前安徽桥头堡合肥的主流政商消费迭代至古 20,古井采 取类似的模式,在 17年底推出古 20,提前布局和培育。回顾年份原浆核心大单品献礼、古 5、古 8 的迭代过程,可以看出古井突出的产品培育能力。展望后续,当前安徽省内的主流 价格带已逐步向古 8 迭代,合肥等经济发达的地区主流价格带预计逐步提升至 300+,古井 当前价格向上的产品体系(古 16,古 20)已提前培育,采取提前卡位培育的打法有望 尽享 消费升级红利。

2.3. 深入推进三通工程,渠道运作能力强

领导人出身营销一线,注重营销执行力强。公司现任领导人梁金辉于 97 年进入公司,先后 任职宣传广告科科长、市场发展部经理、市场部市场总监、销售公司总经理,11 年担任股 份公司总经理、销售公司董事长,14 年至今一直担任集团和股份公司董事长。梁总出身基 层,营销经验丰富。回顾古井的复兴之路,高举高打的营销策略不可或缺,而这背后正是 领导班子核心理念的贯彻。

渠道扁平化,推进“三通工程”精耕终端。渠道管控端,古井采取半控价深度分销的模式, 并提出“三通”工程深耕终端。与省内竞争对手口子窖采用大商制相比,半控价模式对于终 端市场的掌控力更强,厂商政策也更容易传导到市场。从古井的发展历史来看,深度分销 模式下,因为厂家在市场中占据主导地位,新品培育打法更加呈体系化,成功率也相应更 高,适用于需要持续进行产品迭代的市场,年份原浆产品系列的成功也侧面验证了一点。 同时古井创新型地提出了“三通”工程,推动了渠道的下沉和深耕,实现了渠道的管控和开 拓,深度分销+三通工程两板斧成功打造了古井渠道的壁垒。

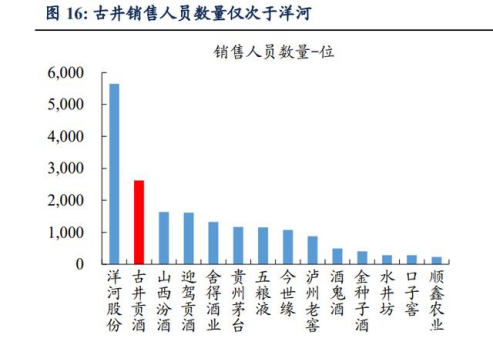

深度分销的背后是强大的营销团队的支撑。就像硬币有两面一样,深度分销下,厂商对于 市场终端的掌控力强,但与之对应的是厂家需建设一支庞大的销售队伍与零售终端对接, 实现终端维护、品牌宣传等市场活动的执行,对于人员的管理要求较高。古井的销售人员 自 2017 年起大幅提升,目前销售人数仅次于洋河。人均薪资来看,古井亦处于行业前列, 与其他徽酒对比,古井的人均薪资显著更高,人员激励到位,物质上保障了人员的积极性。 销售团队管理上,古井提出“铁军文化”,管理体系健全,经验丰富。古井从物质及文化上保障了销售人员的执行力和积极性,为渠道竞争力保驾护航。

3. 省内享消费升级红利,全国化有望突破

3.1. 省内:提前卡位,尽享消费升级红利

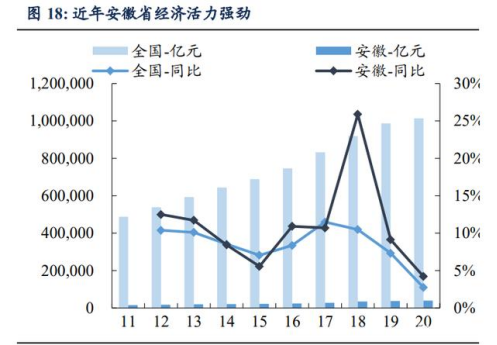

安徽省内经济活力强劲,消费升级驱动力强。安徽省近年经济活力强,GDP 增速高于全国 平均水平,固定资产投资活跃,给予省内白酒行业消费升级强支撑。

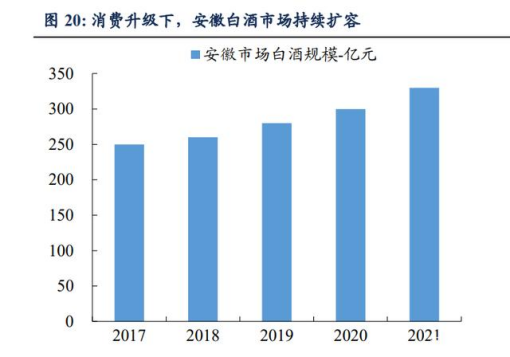

安徽省内白酒市场规模预计在 330 亿元左右,次高端有望快速扩容。当前安徽白酒市场规 模预计在 330 亿元左右,细分价格带来看,800 元以上的高端市场主要由茅五把持,国窖和 汾酒在该价位带也有一定份额,省内地产酒基本无缘这个价位带。次高端(300-800 元)份 额占比预计在 15%左右,对应约 50 亿规模,近年古 20 年凭借品牌多年的运作,在该价位 带放量快。100-300 元是目前地产酒竞争最为激烈的价格带,古井、口子窖、迎驾表现强势, 省外品牌只有洋河在该价位带具备相对高的体量。100 元以下的价格带主要的参与者包括 宣酒、文王、金种子等地产酒,牛栏山、老村长、玻汾等光瓶酒也在其中占据较大份额。 展望各价格带后续的发展,当前安徽省内城镇居民的人均可支配收入与江苏 2016 年水平相 当,对标江苏 2017 年主流价格带向 200+换挡,安徽主流价格带预计逐步由过去的 100-200升级到 200-300 元,消费升级下中高端预计呈现结构化升级的发展态势。市区商务宴请呈 现向 300+价格带升级的趋势,预计推动安徽省内次高端市场快速扩容。

省内整体一超多强格局显著。安徽作为白酒产销大省,拥有古井贡、口子窖、迎驾贡、金 种子四大上市酒企,及高炉家、宣酒、皖酒等区域名酒、规模以上白酒企业 100 余家。 2012 年以前,古井贡、口子窖、迎驾贡彼此间竞争激烈,难分高下。随着古井贡酒年份原 浆持续发力,逐步拉大与当地酒企的差距,目前古井在省内市占率预计超过 20%,整体“一 超多强”的竞争格局显著。具体到省内地产酒各个价位带的竞争,100-200 价位带目前主要 的参与者包括古 5、口子窖 6、海之蓝、及洞 6 等,其中古 5 和口子窖 6 在该价位带占领较 大份额,目前洞 6 在终端市场表现较为强劲,对古 5 及口子窖 6 的份额预计形成一定的威 胁。200-300 价位带主要包括古 8、口子窖 10、天之蓝、洞 9 等核心单品,其中古 8 凭借卡 位精准,尽享省内消费升级红利,占据主要份额。300-400 价位带古 16 和口子窖 20 具备一 定体量,400+价位带目前古 20 增长态势迅猛,剑南春也在该价格带占领较大份额。

古 8卡位主流价格带,古 16/20有望借次高端扩容之势提升份额。当前安徽省内的主流价格 带处于 200-300 元,古 8 精准卡位,目前已成为安徽省内 200 元价位带第一大单品,相比主 要的竞争对手为口子窖 10、洞 9 等,年份原浆系列在安徽省内运作多年,消费氛围浓厚, 消费者品牌认可度高,终端渠道铺设面广,古 8 有望凭借安徽本土大本营优势,持续放量。 对于古 16/20,目前安徽省内次高端扩容明显,公司于 2018 年推出古 20,聚焦资源培育近 3-4 年,具备一定消费基础,同时古井老八大品牌底蕴深厚,并且占据本土渠道优势,有望 享受次高端扩容的红利,持续放量。从终端反馈来看,目前古16/20动销表现强劲,有望扛 起安徽地产酒在次高端的大旗。

3.2. 省外:次高端导入,全国化征程可期

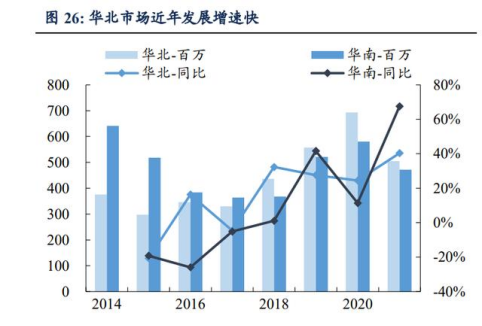

省外渠道打法因地制宜,环安徽市场大有可为。当前古井省外占比约 30-40%,对比全国化 先行的洋河,目前省外营收占比略高,古井省外营收占比仍有提升空间,根据公司长期公 司省内外五五开的规划,省外的加速扩张将助力公司达成十四五双百亿的战略目标。

河南市场:公司在 2008 年全面整改之后,曾于 2010 年便开始布局省外市场,但当时主打 的是老玻贡等定位偏中低端的产品,渠道端复制省内“三通”工程,河南市场一度发展迅猛, 15 年左右销售额曾达 14 亿元左右,但由于初期主打中低端产品,导致古井品牌形象在河南 市场有所矮化,2015 年后河南营收规模有所下滑。2018 年公司调整产品策略,逐步在河南 市场导入古 8、古 20 等中高端产品,通过“三通”工程逐步打造郑州核心样板市场,当前来 看,古井在河南的销售逐步企稳,预计营收规模有望保持在十亿级别。

江浙沪:江浙沪市场人均消费水平高,古井当前主推单品古 16+古 20,渠道因地制宜,采 用“大招商、招大商、育大商”的打法,并且派遣有经验的省内业务人员入驻江苏等市场协 助经销商开拓市场。当前来看,古井在江苏的打法卓有成效,助推产品卡位江苏主流价格 带,古 20 持续放量,市场体量有望逐步突破 10 亿元。上海和浙江采取类似的打法,亦有 望逐步突破。

湖北市场:古井通过收购黄鹤楼切入湖北市场,发展策略为复制古井的渠道运作策略赋能 黄鹤楼,借助黄鹤楼深厚的品牌积淀,逐步打开湖北市场,2020 年由于新冠肺炎在武汉爆 发,导致 20 年黄鹤楼营收下滑至 4.2 亿,随着疫情恢复,湖北市场 21 年预计重回十亿级别 体量。同时,古井也在湖北市场导入年份原浆系列产品古 16+古 20,有望加速湖北市场的 发展。

河北市场:古井近年在华北市场实现较快增速,预计主要为河北市场放量,品牌高举高打 下,古井预计在河北、山东等省份初步建立中高端白酒品牌形象,品牌势能下,华北市场 有望持续放量。(报告来源:未来智库)

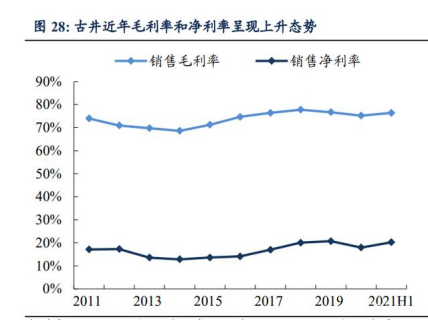

3.3. 产品升级推动,盈利能力有望提升

产品升级推动下,毛利率有望持续提升。省内消费升级推动下,古 16+古 20 等高端产品占比有望提升,省外公司产品策略主推次高端,次高端产品的持续放量预计推动公司毛利率 进一步提升。费用率端,横向对比行业内其他企业,由于古井采取高举高打的营销模式和 以份额为先的市场运营理念,古井销售费用率位于行业前列,高消费费用率下,古井净利 率不仅与茅台、五粮液等高端品牌相去甚远,甚至与省内口子窖、迎驾贡等也存在一定的 差距。展望后续,管理费用率有望在规模效应下保持整体向下的趋势,叠加消费升级推动 下的毛利率提升,古井盈利有望稳步提升。

4.投资分析

收入端:我们预计古井 21-23 年分别实现营业收入 127.11、149.39、175.61 亿元,同比增长 24%、18%、18%。在省内消费升级及省外以次高端导入为主的推动下,预计 21-23 年年份 原浆同比增长 19%、20%、20%,同时随着武汉疫情常态化,预计黄鹤楼同比 170%、25%、 22%。

成本费用端:考虑到年份原浆系列持续享受消费升级红利,整体毛利率有望呈现持续上升 的态势,预计 21-23 年毛利率分别为 77.0%、78.1%、79.2%。费用率端,对比同行业的企 业,古井的销售费用率相对高,在省内外营收扩张带来的规模效应下,销售费用率整体有 望呈现稳中有降的趋势,预计 21-23年销售费用率分别为 29.0%、28.8%、28.6%,预计管理 费用率分别为 7.2%、7%、6.8%。预计 21-23 年实现净利率 18.92%、20.02%、21.14%。对 应 21-23 年实现归母净利润 24.05、29.91、37.12 亿元。

*************************************************************************************************************************************************************

声明:转载此文是出于传递更多信息之目的。若有来源标注错误或侵犯了您的合法权益,请作者持权属证明联系我们,我们将及时更正、删除,谢谢!

电话:010-60789839;······· 邮箱:26796051@qq.com,

*************************************************************************************************************************************************************